先物・オプション

指数先物取引とは

指数先物(主に日経225先物)についてご紹介します。

指数先物取引とは、日経平均株価などの指数を、ある決められた期日に、あらかじめ決めた価格で売買する契約を行う取引です。指数を対象とした取引なので個別の株式取引よりも銘柄選びがしやすいこと、相場の上昇局面でも下降局面でも利益を狙うチャンスがあることが特徴です。

| 【もくじ】 | |

|---|---|

| 基本的な取引の流れ | |

| ● 建玉を持つ | ● 転売・買戻しによる決済 |

| ● SQ決済 | ● 限月 |

| 当社の各サービスチャネルでの指数先物のお取引方法はこちら! | |

基本的な取引の流れ

ここでは、主に大阪取引所(OSE)上場の日経225先物・日経225miniについてご説明いたします。

建玉を持つ

指数先物取引を開始する場合、まず取引対象の指数の今後の見通し予想により、「買い建玉」「売り建玉」のいずれかを持つことから始めます。

基本的な考え方としては、決められた期日に先物取引の対象になっている指数が・・・

- 上昇しているだろうと予想すれば先物を買う(買建)

- 下落しているだろうと予想すれば先物を売る(売建)

というポジションで取引を行います。なお、建玉は取引単位ごとに「1枚、2枚・・・」と数えます。

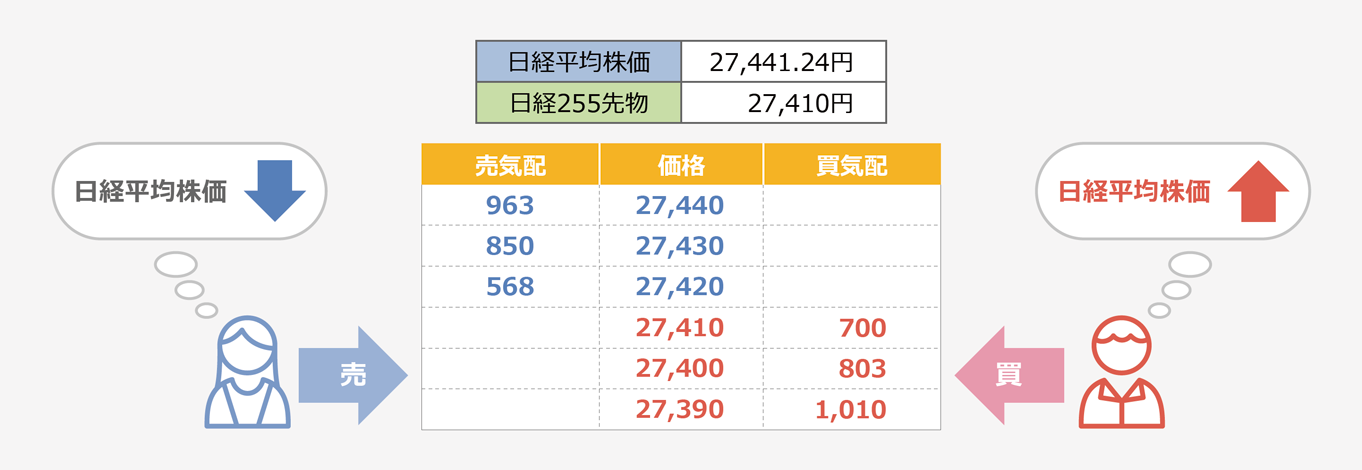

日経225先物・日経225miniは、金融商品取引所等でオークション方式(価格優先・時間優先)で取引が行われており、取引対象となる指数とは別に価格が形成されますので、必ずしも現実の指数と同値で約定するわけではありません。

注文が約定すると建玉を持つことになります。

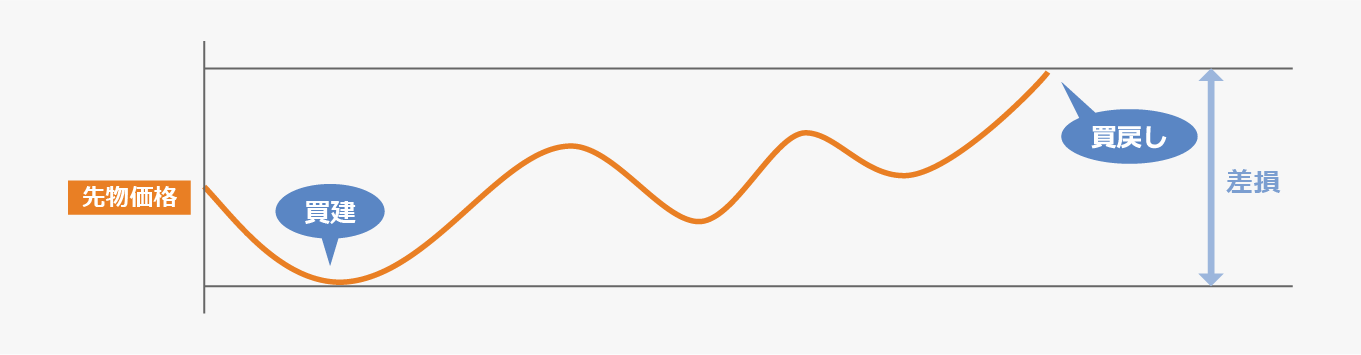

転売・買戻しによる決済

建玉は「買う」あるいは「売る」契約をした期日が到来する前には、下記の方法で決済することが出来ます。

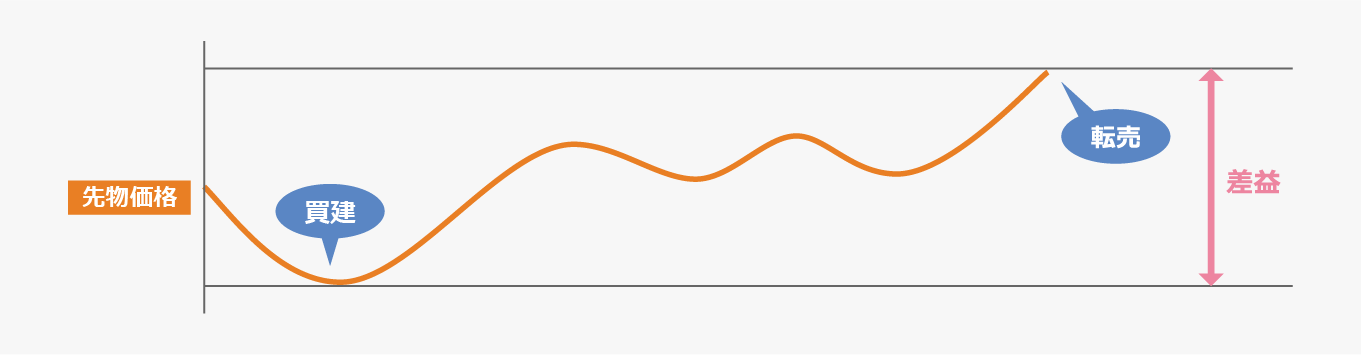

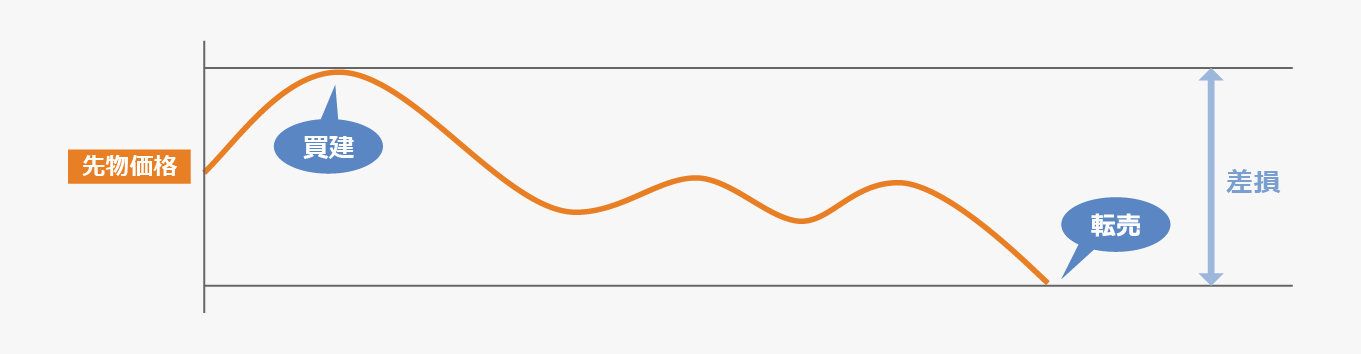

| 転売 | 買建玉を第三者に売付ける 利益発生パターン:安く買って、高く売る。 |

|---|---|

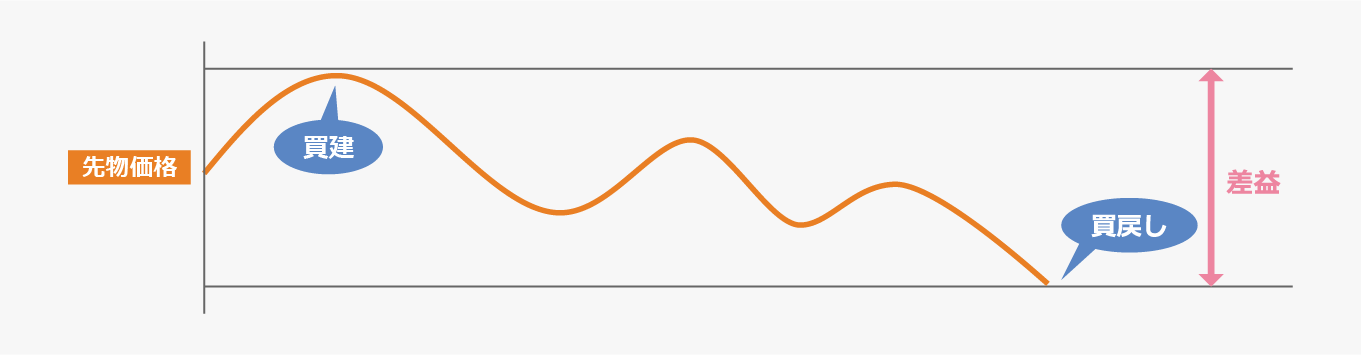

| 買戻し | 売建玉を第三者から買戻す 利益発生パターン:高く売って、安く買い戻す。 |

転売・買戻しをする価格は、改めて第三者との間で約定した価格となり、その差額が「決済による損益」となります。ちなみに差額部分だけの受渡(差金決済)となります。

下記は、OSE上場「日経225先物」の建玉1枚を転売・買戻しする場合の例です。(取引単位は先物価格の1,000倍です。手数料等は考慮しておりません。)

| 買建玉の転売 |

|---|

|

「買建てた価格<転売した価格」の場合 転売した価格25,500円-買建てた価格25,400円=差益100円  「買建てた価格>転売した価格」の場合 転売した価格25,150円-買建てた価格25,300円=差損150円  |

| 売建玉の買戻し |

|---|

|

「売建てした価格>買戻した価格」の場合 売り建てた価格25,500円-買い戻した価格25,300円=差益200円  「売建てした価格<買戻した価格」の場合 売り建てた価格25,400円-買い戻した価格25,550円=差損150円  |

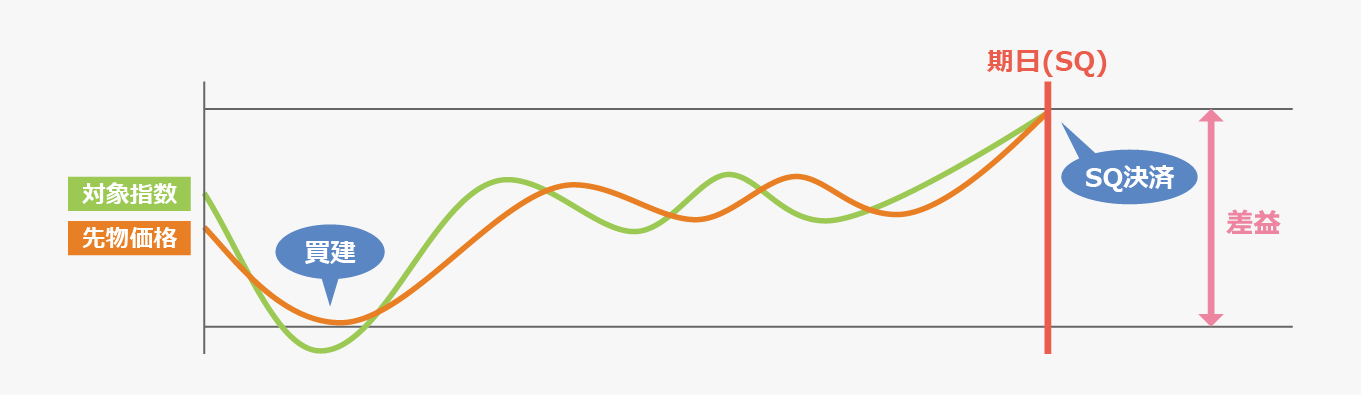

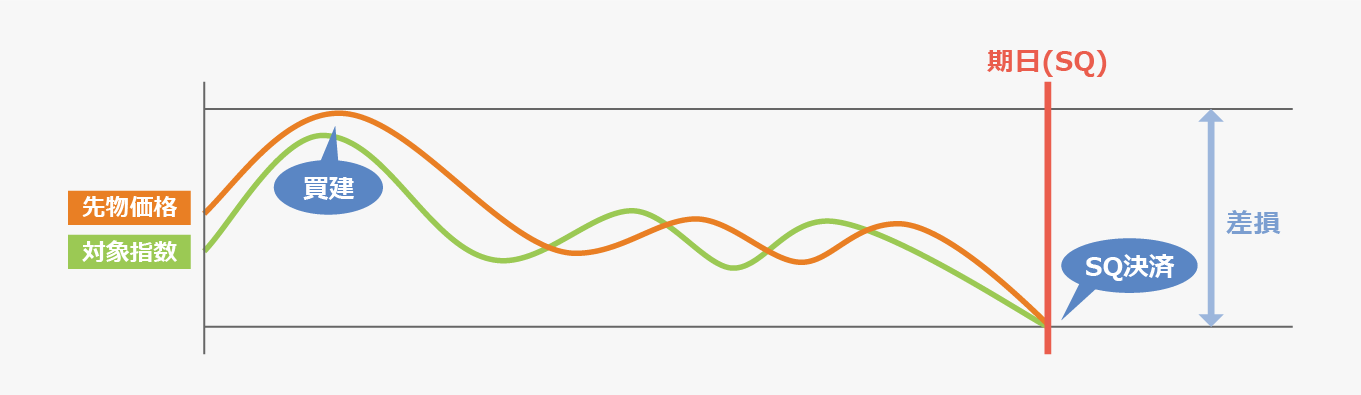

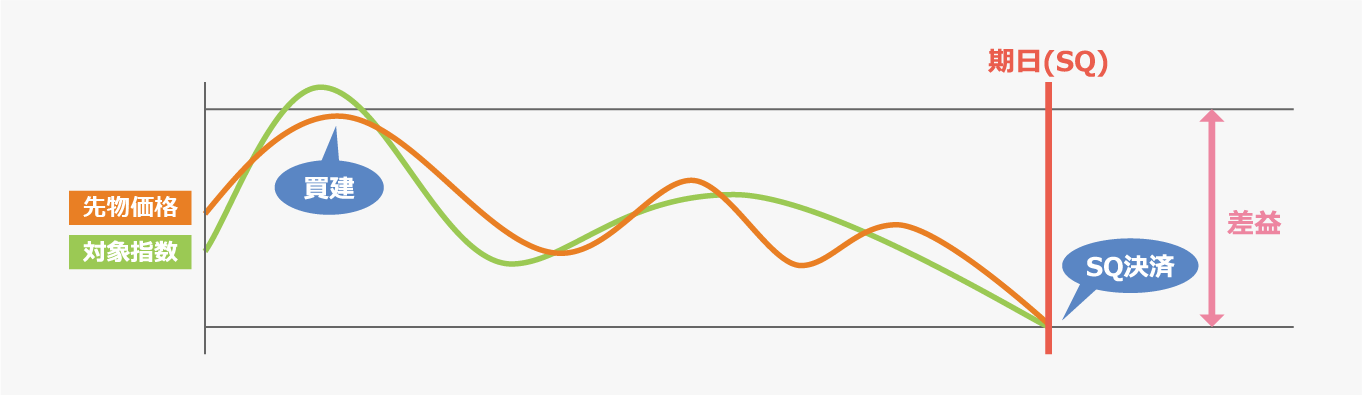

SQ決済

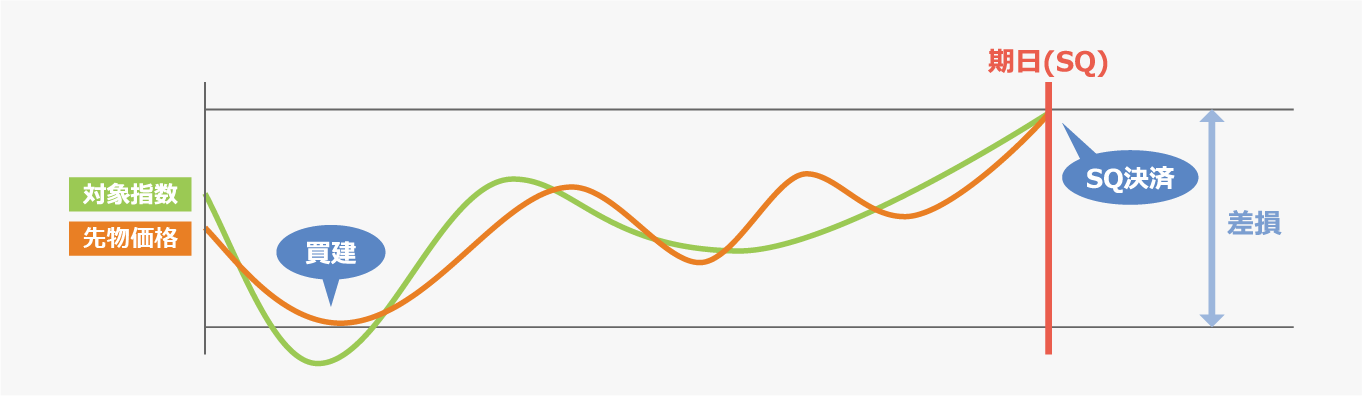

取引の期日まで転売・買戻しで決済されなかった建玉は、「SQ決済」という方法で一斉に最終決済が行われます。

最終決済はSQ値(特別清算指数)という取引対象の指数を構成する銘柄の始値から算出される特別な指数を使用して「現実の指数と、先物建玉の成約価格分の金銭との交換」とほぼ同様の効果による自動決済を行います。SQ決済の場合も転売・買戻し同様差額のみで受渡が行われる差金決済となります。(SQ:Special Quotationの略)

なお、SQ値の算出日(期日)を指してSQと呼ぶ場合もあります。

例えば日経225先物・日経225miniのSQ値は、期日の日経平均株価を構成する225銘柄の始値から、小数点第2位(銭)まで算出されます(計算方法が若干異なるため、日経平均株価の始値とは必ずしも一致しません)。

下記は、OSE上場「日経225先物」の建玉1枚をSQ決済する場合の例です。(取引単位は先物価格の1,000倍です。手数料等は考慮しておりません。)

| 買建玉のSQ決済 |

|---|

|

「買建てた価格<SQ値」の場合 SQ値25,500円30銭-買建てた価格25,400円=差益100円30銭  「買建てた価格>SQ値」 SQ値25,150円.00銭-買建てた価格25,300円=差損150円  |

| 売り建玉のSQ決済 |

|---|

|

「売建てた価格>SQ値」の場合 売建てた価格25,600円-SQ値25,400円50銭=差益199円50銭  「売建てた価格<SQ値」の場合 売建てた価格25,400円-SQ値25,500円30銭=差損100円30銭  |

限月

指数先物取引は、決済期日にあらかじめ決めた価格で売買する契約を結ぶ取引ということは前述しましたが、この決められた期日ごとに「限月(げんげつ)」という形で取引が行われており、「2023年の12月の決められた日(SQ)に売買する」という先物取引の場合は「2023年12月限(にせんにじゅうさんねん じゅうにがつぎり)」という銘柄として設定されます。

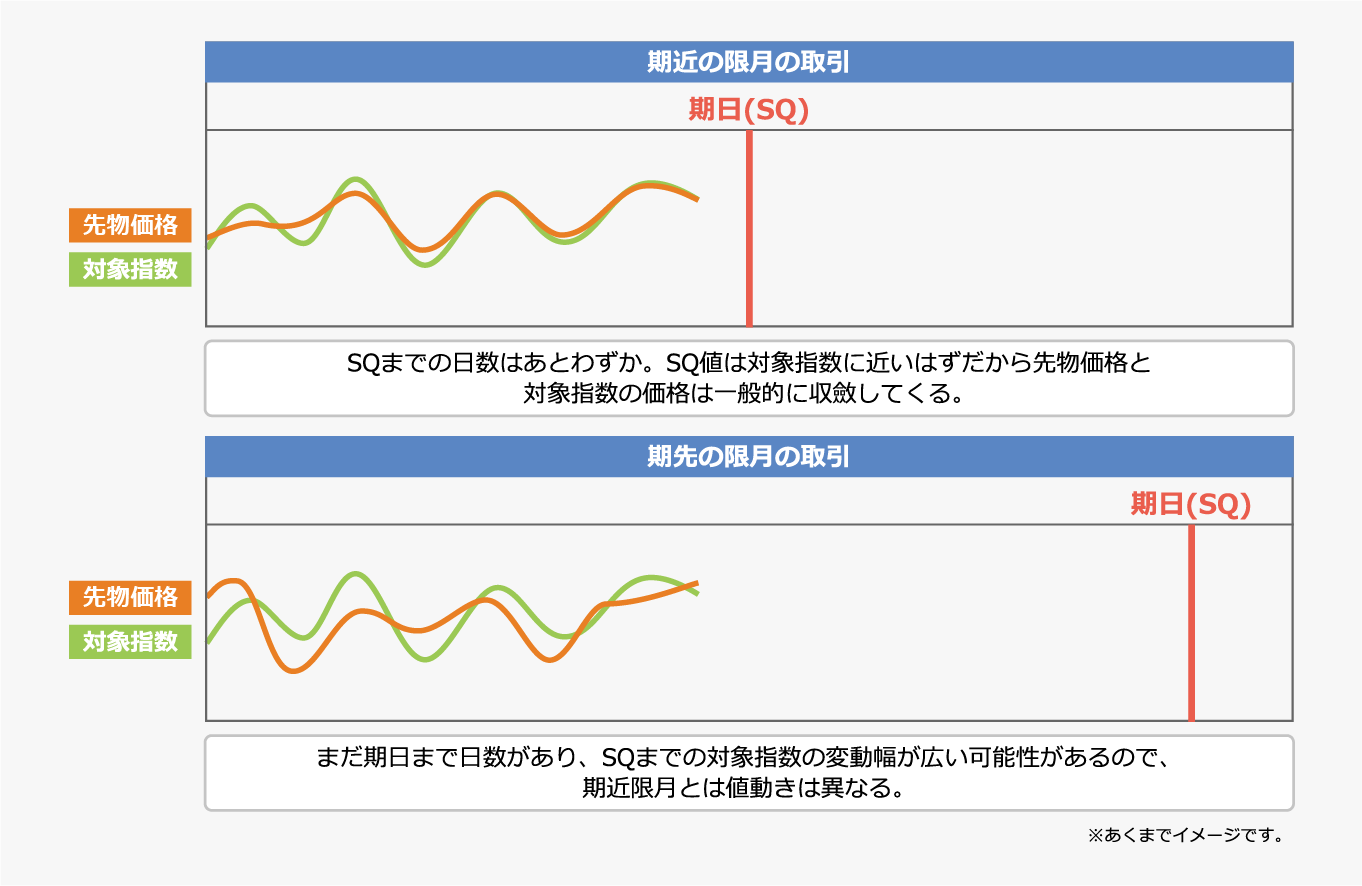

各限月はそれぞれ別々に取引が行われるので、同じ先物取引でも限月によって「期日までの残り日数」や「取引に参加している投資家の需給関係」などで、それぞれ取引される価格が異なります。

なお、期日までの期間が最も短い限月を「期近(きぢか)」、それ以降の限月を「期先(きさき)」といい、最も取引が盛んな限月は「中心限月」と呼ばれます。

ずっと先にSQを迎えるような期先の取引は一般的に取引のボリュームは少ない傾向にあります。

また、理論的には期近の限月はSQに近づくにつれて先物としての役割が薄まってくるので売買高は減少してゆき、次の限月の売買高が徐々に増えることで中心限月が入れ替わる(限月交代)ことになりますが、日経225先物・日経225miniなどでは、取引最終日直前まで期近の取引が盛んに行われることがあります。

日経225先物・日経225miniでは、限月とされる月の第二金曜日がSQとなり、取引最終日はその前営業日です。

期近の限月がSQを迎えると、新しい限月が追加されます。例えば、日経225先物の場合、期近の限月の取引最終日の翌日から新しい限月の取引が行われ、最長5年先の限月まで取引が行われるようになっています。

| 指数先物取引では、お取引に際し証拠金を差入れる必要があります。詳しくは、下記の関連リンクをご覧ください。 ◇先物・オプション「 証拠金とは」 |

当社の各サービスチャネルでの指数先物のお取引方法はこちら!

| 指数先物・オプション取引について |

|---|

【先物取引】 約定代金の最大0.07040%(税込)、但し、最低2,750円(税込)(対面取引) 【オプション取引】 約定代金の最大3.520%(税込)、但し、最低2,750円(税込)(対面取引)

【大阪取引所(OSE)日経225先物・オプション】 OSE上場の、日経225先物、日経225mini、日経225オプション全体のVaR方式で算出された証拠金額が必要です。 先物・オプション取引のご利用にあたっては、金融商品取引法に定める「契約締結前交付書面」などをお渡しいたしますので内容をよくご確認ください。また、お取引チャネルにより売買委託手数料、証拠金は異なりますので、ご利用のチャネルごとにご確認ください。 |