国内投資信託ご紹介ページ

カレラインフラ・ファンド

設定・運用:カレラアセットマネジメント株式会社

- 主として、カレラインフラ・マザーファンド(以下「マザーファンド」といいます。)への投資を通じて、実質的に日本の金融商品取引所に上場(これに準ずるものを含みます。)しているインフラ投資信託証券および不動産投資信託証券等の投資信託証券(以下「上場投資信託証券」といいます。)、企業の株式、価額または株価に連動する効果を有する有価証券等に投資し、信託財産の中長期的な成長を目指して運用を行います。

- マザーファンド受益証券の組入比率は、原則として高位を維持することを基本とします。

- 相対的に安定した配当等収益が期待できる上場投資信託証券を重視した銘柄選定を行います。また、上場投資信託証券および株式の銘柄選定にあたっては、事業内容、成長性、収益性、財務健全性などを勘案して厳選し、配当等収益性、信用度、流動性などを考慮してポートフォリオを構築します。

- 上場投資信託証券および株式への実質投資割合は、原則として高位を維持することを基本とします。ただし、投資環境、資金動向、市況動向などを勘案して、運用担当者が適切と判断した場合には、現金割合等の引上げおよび有価証券先物取引等により、実質的な上場投資信託証券および株式への投資割合を引下げることがあります。

- 資金動向、市況動向、残存信託期間等によっては、上記のような運用ができない場合があります。

※インフラファンドとは、インフラ投資信託証券のことをいいます。以下同じです。

(ご参考)J-REITの基本的な仕組み

出所: 東京証券取引所資料を基にカレラAM作成

|

導管性確保(法人税回避)のためオペレーターに賃貸し賃借料を収受する形態になっており、Jリートと異なります |

出所:東京証券取引所資料を基にカレラAM作成

太陽光発電設備をはじめとする再生可能エネルギー発電設備(再エネ発電設備)や空港、それに鉄道や道路といった幅広い資産をインフラ資産として定義付け(コンセッションを含む)られています。

新規に建設する資産ではなく、すでに完成・稼働し継続安定的な収益が見込めるもの(原則、稼働後1年以上が経過し、安定的な収益創出が行われているもの)が対象となります。

現状では、上場インフラファンドに組入れられるのは、投資家が2重課税を回避できる(導管性要件を満たす)再エネ発電設備に限定されています。

|

税務上の導管性要件(法人税回避=Jリートと同様の扱い)になるのは、現状では、再生可能エネルギー発電設備に限定され、期間は20年間となっています |

① カーボンニュートラル宣言

CO2を排出しない太陽光発電所中心の事業構成で、同発電所は宣言達成のための核となります。

② 現状では、国内債券より高く、安定した分配金利回り

FIT制度※に基づく長期的な固定価格による売電制度があります。

FIT制度とは火力発電などよりも、価格競争力の低い再生可能エネルギーを導入拡大するため、政府は再生可能エネルギー発電事業の投資計画(採算が確保できる)を立てやすいFIT制度(20年間の固定価格買取制度)を2012年に設立しました。ただし、コストが消費者に転嫁されており、国民負担の削減のためにFIT価格の低減が進められています。

③ 指数の算定(2020年4月27日開始)と新規上場促進(第2のJリートへの期待)

④ 現在の投資口価格は、FITが終了し売電価格が急低下するリスクを勘案した利回り水準となっていますが、FITが終了した後もRE100(後述)などの盛り上がりで、売電価格がそれほど急低下しないのではないかと予想されつつあり、評価が一変する可能性があります。

①FIT終了後(20年間のFIT期間終了後)による売電価格の大幅低下懸念

◇日本における再生可能エネルギー発電所立地の制約

原子力発電所廃炉分を埋め合わせる手段(火力発電所新設も問題視される)がなく、供給が逼迫する可能性があります。

◇カーボンニュートラル宣言による再生可能エネルギー需要の長期的拡大

既に、再生可能エネルギーによる特別な市場が形成されはじめています。

メガソーラーを買い集める企業・投資家が存在しています。

(保有するメガソーラーは外部に売却すれば利益を獲得できます。)

②自然災害への脆弱性懸念

メガソーラーの設備は簡単な造作で修理は容易です。

利益総合保険への加入しています。

スポンサー等によるP50(平均発電量)レベルでの収益安定化を施策しています。

2019年の台風災害(千葉)の損害は軽微(フェンスの修理程度)でした。

③金融情勢変化への懸念

スワップを用い、ローン(期間10年)金利の上昇に対してヘッジしています。

減価償却費からローン残高が漸減していく仕組みとなっています。

企業が自らの事業の使用電力を100%再生可能エネルギーで賄うことを目指す国際的なイニシアティブ

日本をはじめ全世界で200以上の企業が参加

日本の参加企業

| 業種 | 企業名 |

|---|---|

| 製造業 | リコー、ソニー、富士通、コニカミノルタ、エンビプロ・ホールディングス、富士フイルムホールディングス、パナソニック、フジクラ、LIXIL、小野薬品工業、積水化学工業、アドバンテスト、ダイヤモンドエレクトリックホールディングス、ノーリツ、村田製作所、ニコン、島津製作所、第一三共、NEC、花王、TOTO、セイコーエプソン、エーザイ、カシオ計算機、資生堂、オカムラ、ローム、大塚ホールディングス、浜松ホトニクス、日本碍子、TDK、住友ゴム工業、HOYA、アルプスアルパイン、アシックス、アマダ、ユニ・チャーム、日東電工、シチズン時計、シャープ、KOKUSAI ELECTRIC、AESCジャパン |

| 食品業 | 味の素、アサヒグループホールディングス、キリンホールディングス、日清食品ホールディングス、明治ホールディングス、サッポロホールディングス |

| 小売業 | イオン、丸井グループ、生活協同組合コープさっぽろ、髙島屋、Jフロントリテイリング、セブン&アイ・ホールディングス |

| 金融業 | 芙蓉総合リース、城南信用金庫、アセットマネジメントOne、第一生命保険、T&Dホールディングス、 日本生命保険 |

| 積水ハウス、大和ハウス工業、大東建託、戸田建設、東急不動産、旭化成ホームズ、住友林業、三井不動産、三菱地所、安藤・間、ヒューリック、いちご、熊谷組、東急建設、東京建物、西松建設、野村不動産ホールディングス、インフロニア・ホールディングス、ジャパンリアルエステイト投資法人、森ビル、プライム ライフ テクノロジーズ、ダイビル | |

| その他 | ワタミ、野村総合研究所、BIPROGY、楽天、東急、アスクル、セコム、LINEヤフー、KDDI、ソフトバンク、電通グループ |

出所:CLPホームページよりカレラAM調べ(2025年5月7日現在)

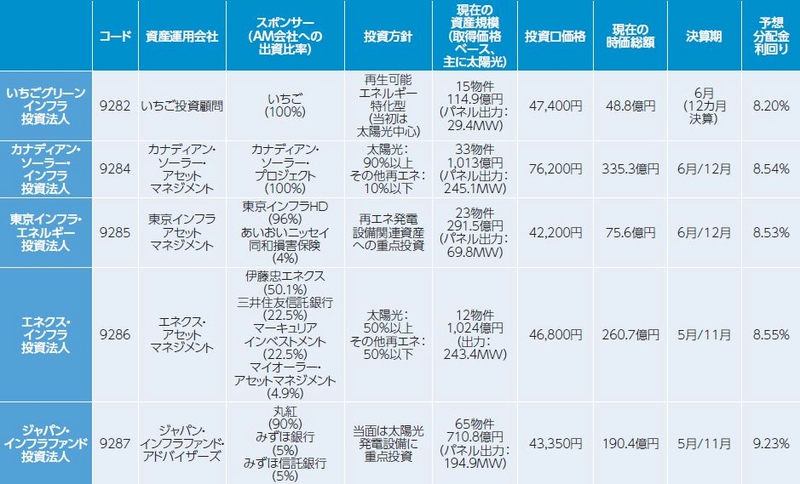

注:2025年4月末時点(コード順) 出所:FactSet、各社IR資料からカレラAM作成

年6回(原則として毎年1月、3月、5月、7月、9月および11月の各20日。ただし、休業日の場合は翌営業日。)決算を行い、原則として以下の方針に基づき収益分配を行います。

- 分配対象額の範囲は、経費控除後の繰越分を含めた利子、配当等収益と売買益(評価損益を含みます。)等の全額とします。

- 委託会社が毎決算時に、基準価額水準、市況動向、残存信託期間等を勘案して、分配金額を決定します。ただし、必ず分配を行うものではなく、分配対象額が少額な場合等には分配を行わないことがあります。初回決算日は2020年11月20日になります。また、収益の分配は、第3期決算日(2021年3月22日)から行う予定です。

- 留保益の運用については、運用の基本方針に基づいて運用を行います。

※上記はイメージ図であり、将来の分配金の支払いおよびその金額について示唆、保証するものではありません。

※ 分配金の金額は、あらかじめ一定の分配を確約するものではなく、分配金が支払われない場合もあります。

奇数月の決算時(各20日:休業日の場合は翌営業日)に、初回分配日(第3期決算日:2021年3月22日予定)から当面の間は、1万口当たり70円(課税前)を分配することを目指します。

- 奇数月の決算時において、計算期間中に発生した投資収益にかかわらず、分配の目標水準に応じて分配することを目指します。従って投資収益が分配の目標水準に満たなかったとき等には分配金の一部または全部が実質的に投資元本の払戻しに相当する場合があります。そのため投資元本は分配毎に減少する可能性があります。

- 分配金額は、分配方針に基づいて委託会社が決定します。あらかじめ一定の額の分配を約束するものではありません。また、分配金が支払われない場合もあります。

- 上記の分配の目標水準は、当面の間は維持するように努めますが、今後見直しする場合があります。分配の目標水準の見直しに際しては、当ファンドの基準価額のほか、市況動向や経済動向などを勘案し、新しい分配の目標水準を決定します。

- 奇数月の分配の目標水準は、当ファンドの収益率や利回りを保証するものではありません。

|

資金動向や市況動向等によっては、前記のような運用が出来ない場合があります。 |

投資信託の分配金についのご注意事項は下記リンク先をご覧ください。

リンク:投資信託の分配金について

当ファンドは、カレラインフラ・マザーファンド受益証券への投資を通じて、実質的に日本の金融商品取引所に上場(これに準ずるものを含みます。)しているインフラ投資信託証券および不動産投資信託証券等の投資信託証券(以下「上場投資信託証券」といいます。)、企業の株式、価額または株価に連動する効果を有する有価証券など値動きのある有価証券に投資しますので、基準価額は変動します。したがって、元金が保証されているものではなく、基準価額の下落により、損失を被ることがあります。当ファンドに生じた利益および損失は、すべて投資家の皆様に帰属することになります。投資信託は預貯金と異なります。

当ファンドの基準価額は、主に以下のリスク要因により、変動することが想定されます。ただし、基準価額の変動要因は、以下に限定されるものではありません。

基準価額の変動要因

投資信託証券の価格変動リスク

株式の価格変動リスク

信用リスク

流動性リスク

解約によるファンドの資金流出に伴う基準価額変動リスク

予測不可能な事態が起きた場合等

その他の留意点

当ファンドのお取引に関しては、金融商品取引法第37条の6の規定(いわゆるクーリング・オフ)の適用はありません。

当ファンドは、受益権口数が3億口を下回ることとなった場合等には、信託期間中であっても償還されることがあります。

お申込みメモ

| 信託設定日 | 2020年9月29日 |

|---|---|

| 信託期間 | 2030年9月20日まで |

| 購入単位 | 口数指定:1万口以上1万口単位 金額指定:1万円以上1円単位 |

| 購入価額 | 当初申込期間:1口当たり1円 継続申込期間:購入申込受付日の基準価額 |

| 換金単位 | 1口単位 |

| 申込締切時間 | 原則として、午後3時までに当社が受付けた分を当日のお申込み分とします。 (インターネット取引の場合、午後2時が締切時間となります。) |

| 決算日 | 年6回(原則として、毎年1月、3月、5月、7月、9月および11月の各20日。ただし、休業日の場合は翌営業日。) ※初回の決算日は2020年11月20日とします。 |

| 収益分配 | 毎決算時に、基準価額水準、市況動向、残存信託期間等を勘案して、分配金額を決定します。 ただし、必ず分配を行うものではなく、分配対象額が少額な場合等には分配を行わないことがあります。 また、収益の分配は、第3期決算日(2021年3月22日)から行う予定です。 |

ファンドの費用

| 購入時に直接ご負担いただく費用 | |

|---|---|

| 原則として、申込受付日の翌営業日の基準価額(当初申込期間は1口当たり1円) に対してご購入の口数に応じて下記の料率を乗じた額とします。 5千万口未満:3.30%(税込) 5千万口以上、1億口未満:2.20%(税込) 1億口以上:1.10%(税込) |

|

| 換金時に直接ご負担いただく費用 | |

| 換金時手数料 | かかりません。 |

| 信託財産留保額 | 換金申込受付日の基準価額に0.3%の率を乗じて得た額とします。 |

| 投資信託の保有期間中に間接的にご負担いただく費用 | |

| 運用管理費用 (信託報酬) |

信託財産の純資産総額に年0.990%(税込)を乗じて得た額とします。 |

| その他費用 | ファンドの監査費用、目論見書、有価証券届出書、有価証券報告書、運用報告書など法定書類等の作成、印刷および交付または提出費用、公告費用等の管理、運営にかかる費用、有価証券等の取引に伴う手数料(売買委託手数料、保管手数料等)、信託財産に関する租税、証券投資信託管理事務委託手数料、信託事務の処理等に要する諸費用等(その他費用については、運用状況等により変動するため、事前に料率、上限額等を表示することができません。) |

手数料等の合計額については、保有期間等に応じて異なりますので、表示することができません。

委託会社:カレラアセットマネジメント株式会社

当ファンドの委託会社として、受益権の募集、受益権の発行、信託財産の運用指図、投資信託説明書(交付目論見書)・運用報告書の作成等を行います。

受託会社:三菱UFJ信託銀行株式会社

当ファンドの受託会社として、信託財産の保管・管理・計算等を行います。

販売会社:安藤証券株式会社

当ファンドの販売会社として、受益権の募集の取扱い、投資信託説明書(交付目論見書)・運用報告書の交付、一部解約の実行請求の受付ならびに収益分配金・償還金および一部解約金の支払いの取扱い等を行います。

| 対面取引 |

|

|---|---|

| コールセンター取引 | 0120-827-751 営業時間:平日 8:00~17:00 ※すでに口座をお持ちのお客様はお客様専用番号へお電話ください。 |

| オンライン取引 | |

|

|

本ページはカレラアセットマネジメント株式会社により作成された各種書面等をもとに弊社で作成した商品紹介ページであり、金融商品取引法により義務づけられた資料ではありません。お申込の際には、投資信託説明書(交付目論見書)をあらかじめあるいは同時にお渡ししますので、必ず内容をご確認の上、ご自身でご判断ください。

| 投資信託のお取引について |

|---|

|

投資信託には下記のようなリスクがあります。

*リスクなどについては「投資信託説明書(交付目論見書)」に詳しく記載されておりますので、お申し込みにあたっては「投資信託説明書(交付目論見書)」の内容をご確認ください。 【手数料、諸費用】

|