証券税制

特定公社債等の税金

特定公社債等にかかる税金の概要についてご案内いたします。

最終更新2024年11月

特定公社債および公募公社債投資信託等の受益権の税制は、2016年より「特定公社債等」として扱われることとなりました。

当社で取扱の下記商品はほぼ全て「特定公社債等」となります。

| 特定公社債等 | 円建・外貨建ての公社債(利付・ディスカウント・ゼロクーポン) |

|---|---|

| MRF | |

| 外貨建MMF | |

| ボンド・セレクトトラスト | |

| など |

※同族会社の発行した私募社債などは「一般公社債」となり、税制が異なります。

| 【もくじ】 | |

|---|---|

| 特定公社債等の譲渡・償還差益にかかる税金 | |

| ● 特定公社債等の譲渡益の税率 | |

| ● 特定公社債等の譲渡損失の繰越控除 | |

| ● 「特定口座(源泉徴収あり)」で確定申告不要 | |

| 特定公社債等の利金・分配金にかかる税金 | |

| ● 特定公社債等の利金・分配金の税率 | |

| ● 上場株式等の譲渡損失との通算 (申告分離課税) | |

| 他社株転換条項付債券(いわゆるEB債)の償還に伴う税金ついて | |

特定公社債等の譲渡・償還差益にかかる税金

特定公社債等の譲渡益・償還差益は「申告分離課税」の対象となっており、年間の譲渡益の合計に対し20%(所得税15%、住民税5%)の税率 が適用されます。

また「復興財源確保法」が施行されたことにより、令和19年まで譲渡益・配当等の所得税額に対し2.1%の復興特別所得税が課せられます。

| 令和5年 | 令和6年 | 令和7年 | |

|---|---|---|---|

| 所得税 | 15.315% (含む復興特別所得税) |

15.315% (含む復興特別所得税) |

15.315% (含む復興特別所得税) |

| 住民税 | 5% | 5% | 5% |

| 計 | 20.315% | 20.315% | 20.315% |

外貨建商品の場合、譲渡損益・償還差損益には為替差損益も含まれます。外貨により決済された場合でも、円換算されて計算されます。

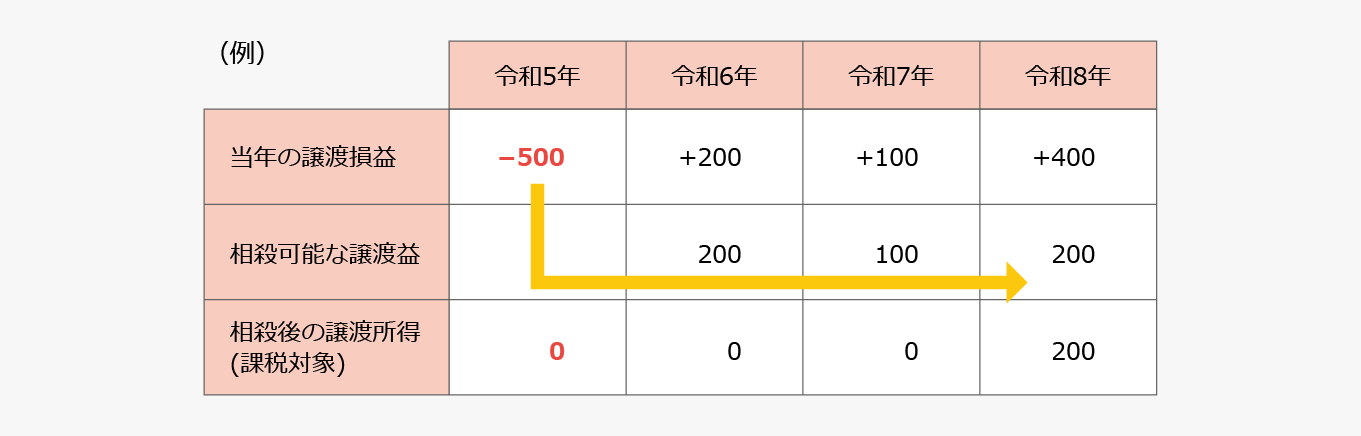

特定公社債等の譲渡損失の繰越控除

特定公社債等の譲渡による損失については、その年に控除しきれない分(同年の譲渡損失から譲渡益を差し引いても残る損失) の損失が発生した翌年以降3年間繰越することができます。繰越した損失分は翌年以降の取引における株式等の譲渡益と相殺することが可能です。

- この制度の利用には、お客様による確定申告が必要です。

- 3年間損失を繰り越すためには、取引の有無に関わらず3年間毎年確定申告をする必要があります。

特定投資家制度の概要

特定口座を「源泉徴収あり」で開設している場合、 譲渡の都度、源泉徴収・還付が行われるので、確定申告が基本的に不要となります。

ただし、「譲渡損失の繰越控除」の適用や、他の証券会社等との複数口座ならびに一般口座との損益通算など利用するためには 確定申告を行う必要がある場合があります。

安藤証券では、2015年末までに特定口座を開設しているお客様の場合、2016年1月1日に時点で保有されている特定公社債等のうち特定口座への組入れが可能な特定公社債につきましては、特にお申し出のない場合、特定口座への組入れの依頼があったものとして2016年1月1日付で特定口座へ組み入れさせていただいております。

特定公社債等の利金・分配金にかかる税金

特定公社債等の利金・分配金の税率

特定公社債等の利金・分配金等は支払いを受ける際に所得税・住民税が源泉徴収されますので、基本的に確定申告は不要です(申告不要制度を選択の場合)。

利金・分配金に対する源泉徴収には20%(所得税15%、住民税5%)の税率が適用されます。

また「復興財源確保法」が施行されたことにより、令和19年まで譲渡益・配当等の所得税額に対し2.1%の復興特別所得税が課せられます。

| 令和5年 | 令和6年 | 令和7年 | |

|---|---|---|---|

| 所得税 | 15.315% (含む復興特別所得税) |

15.315% (含む復興特別所得税) |

15.315% (含む復興特別所得税) |

| 住民税 | 5% | 5% | 5% |

| 計 | 20.315% | 20.315% | 20.315% |

上場株式等の譲渡損失との通算 (申告分離課税)

利金・分配金は申告分離課税を選択して確定申告することにより、上場株式等の譲渡損失と損益通算が可能です。

また、特定口座をご利用の場合は、下記の条件を満たすと確定申告をしなくても株式・公募株式投資信託・特定公社債等の配当金・分配金・利金と、特定口座で発生した株式・公募株式投資信託・特定公社債等の譲渡損益を通算することができます。

- 特定口座「源泉徴収あり」を利用している

- 源泉徴収口座内配当等受入開始の届出をしてある(受入終了の手続きをしていない)

- 株式の配当金の受け取り方法に「株式数比例配分方式(証券会社の口座内で株式等の配当金を受け取る方式)」を選択している

なお、特定公社債等の利子については総合課税を選択することができませんので、株式や公募株式投資信託の配当金・分配金のように配当控除の適用を受けることはできません。

他社株転換条項付債券(いわゆるEB債)の償還に伴う税金ついて

現金で償還金を受け取る場合

現金で償還となり、額面金額の受取となる場合は償還差損益は発生しません。

株式で償還を受ける場合

まず、償還日の評価額を以下のように計算します。

償還日の評価額=償還日の終値(取得価格)×交付株式数+現金調整額(※)

(※)現金調整額は最終評価日に確定した金額です。

- 償還日に「償還日の評価額」が額面金額を下回った場合

償還差損が発生し税制上「譲渡損」として取り扱われます。その他の株式等で譲渡益が発生している場合、損益通算に利用することができます。 - 償還日に「償還日の評価額」が額面金額を上回った場合

償還差益が発生し税制上「譲渡益」として取扱われ、20.315%の税率が適用されます。

特定口座(源泉徴収あり)で保有いただいた場合、証券総合取引口座内の現金のお預りから税金が徴収されますが、EB債は株式および現金調整額での償還となるので課税相当額分の現金が不足した場合、不足分をご入金いただく必要があります。

【ご注意】

上記は、お客様の属性および金融商品の諸条件によりこの限りでない場合があります。詳しくは、所轄の税務署等にお問い合わせください。

| 債券のお取引について |

|---|

|

債券取引には下記のようなリスクがあります。

商品ごとに「契約締結前交付書面」「目論見書」「販売説明書」「商品内容説明書」などをお渡しいたしますので内容をよくご確認下さい。 表示の格付け業者が、無登録格付業者となっている場合、当該格付けは無登録格付となります。「無登録格付に関する説明書」を必ずご覧ください。 インターネット取引をご利用の場合、債券取引は現在お電話でのご注文となります。 |