債券

債券の種類

ここでは、債券の具体的な種類についてご説明いたします。

様々な種類の債券が発行されていますが、主に以下のような債券がございます。

国内公社債

国債

国債とは、国が発行する債券です。国が発行するため比較的安全性が高く、そのため利率は債券の中でも低く決まります。

- 利付国債

安全性が比較的高く、そのため通常は、利率は債券の中で最も低く決まります。個人向けとして一般的なのは、中期国債や長期国債になります。利付国債は発行量、流通量ともに多いため、流動性に優れている国債です。期間 「中期国債」 2年、5年

「長期国債」 10年

「超長期国債」 15年、20年、30年、40年(15年は変動金利)お申込単位 額面5万円(超長期国債15年は10万円) 利払い 年2回 利回り 発行の都度決定されます(変動金利を除く) その他 一定の条件のもとで、マル優、特別マル優がご利用できます。 - 個人向け国債

国が発行する個人に限定した国債です。変動金利10年満期、固定金利5年満期、固定金利3年満期の3種類があります。最低金利保障があり、年利率が0.05%を下回ることはありません。

地方債

都道府県や市町村などの地方公共団体が、地方自治法に基づいて必要な資金を調達するために発行する債券です。国債・政府保証債に次いで、信用度、安全度が高いとみなされています。

| 期間 | 10年など |

|---|---|

| お申込単位 | 額面1万円、10万円など |

政府保証債

公庫、公団、特殊法人などが発行する債券のうち、政府が元本の償還と利息の支払いを保証している債券です。

| 期間 | 2~10年 |

|---|---|

| お申込単位 | 額面10万円 |

| その他 | 一定の条件のもとで、マル優のみご利用できます。 |

普通社債(事業債・社債)

事業会社が発行する債券です。 満期までの期間はさまざまで、利率は発行時点の金利水準をベースに発行体の信用度に応じて決められます。

| 期間 | 1~30年 |

|---|---|

| お申込単位 | 額面10万円、50万円、100万円など |

| 途中換金 | 同じ銘柄でも、証券会社によって売却価格が異なる場合があります。 |

| その他 | 円建てで国内発行されたものは、一定の条件のもとでマル優が利用できます。 |

転換社債型新株予約権付社債(CB)

あらかじめ決められた条件である一定の価格で、株式と転換することが出来る権利の付いた債券です。普通社債にはない転換の権利がついているため、利率は普通社債よりも低くなります。転換しなければ、普通社債と同じように、一定の利払いがあり、満期時には額面金額が償還されます。

| 期間 | 2~15年など |

|---|---|

| お申込単位 | 額面10万円、100万円 |

| 途中換金 | 固定金利、または割引債 |

新株引受権付社債(ワラント債)

あらかじめ決められた条件である一定の価格で、発行会社の新株を買うことが出来る権利(ワラント)の付いた債券です。債券部分は一般の債券と同様ですが、ワラント部分は行使価格で新株を買えるという「権利」のみに対して値段が付いているため、価格の変動率が大きい商品です。また、ワラント部分は株式取得の権利行使期間を過ぎると価値かなくなるという点に充分注意する必要があります。

金融債

特定の金融機関が発行する債券です。

外債(外国債)

通貨・発行場所・発行体(債券の発行者)のいずれかが外国である債券です。そのため、日本の企業でも、外国で発行した場合には外債となります。また、外債には以下のような種類があります。

円建て外債(サムライ債)

国際機関、外国の政府、企業などの外国の発行者が日本国内で発行する円貨建ての債券です。円貨建ての債券であり、購入、利息、償還は円によって行われるので、為替リスクは ありません。そのため、外債でも比較的利率は低くなります。

外貨建て外債

払込み(購入)、利払い、償還が外貨で行われる債券です。 そのため、為替変動により、購入時に比べ円高になると為替差損となり、円安になると為替差益が生じます。また、外国の政府や企業などの非居住者が日本国内で発行する外貨建て債券のことを、ショーグン・ボンドといいます。

二重通貨建て債(デュアル・カレンシー債)

払込み(購入)利払いと償還が異なる2種類の通貨で行われる債券のことです。払込みと利払いが円貨建て、償還が外貨建てで行われる債券のことをデュアル・カレンシー債といい、払込みと償還が円貨建て、利払いが外貨建てで行われる債券のことをリバース・デュアル・カレンシー債といいます。

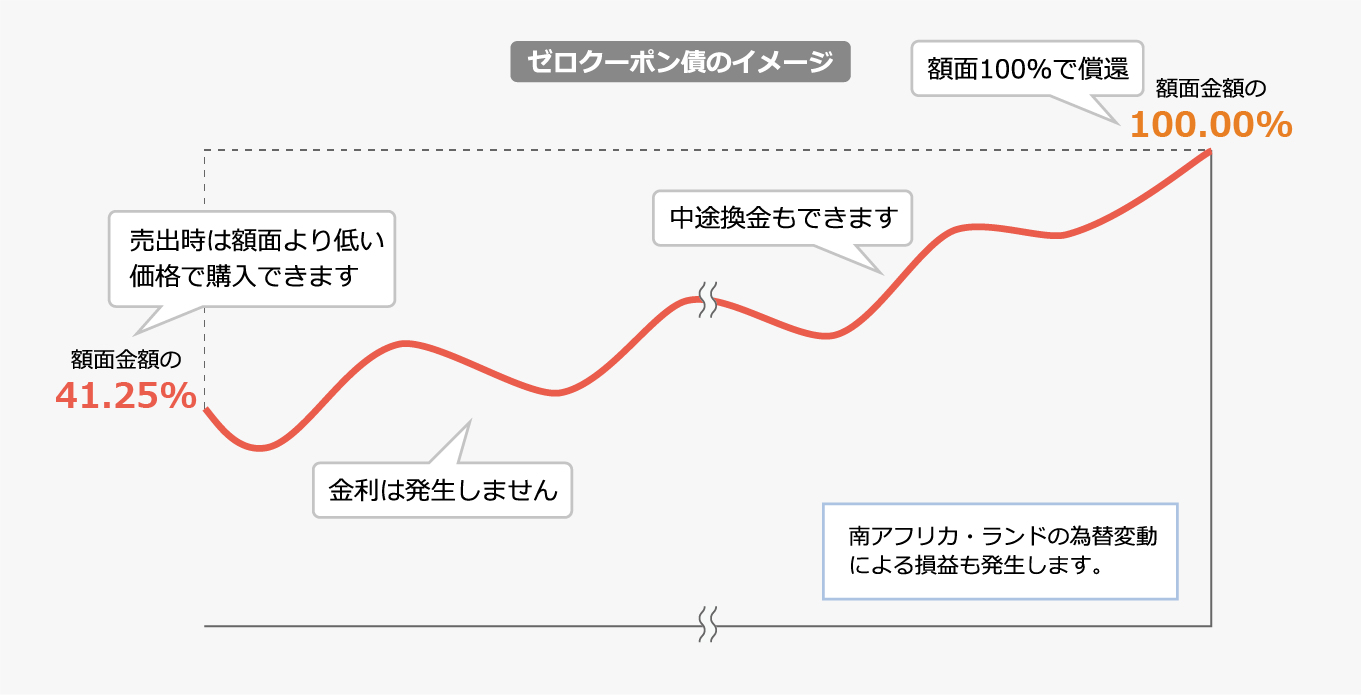

ゼロクーポン債

利率が0.00%である代わりに、発行価格(売出価格)が額面より低く設定されている債券です。額面金額の100%で償還されるため、発行価格(売出価格)と額面金額の差額を償還差益として得られます。また、償還前の価格は、金利の変動率などにより上下しますが、満期までの期間が短くなるにつれ、おおむね上昇していきます。

外貨建で発行される場合、当該通貨の為替変動による損益も発生します。

(例)額面金額の41.25%で売出される南アフリカ・ランド建債券のイメージ

当社の各サービスチャネルでの債券のお取引方法はこちら!

お問い合わせはこちら

| 対面取引 |

|

|---|---|

| コールセンター取引 | 0120-827-751 営業時間:平日 8:00~17:00 ※すでに口座をお持ちのお客様はお客様専用番号へお電話ください。 |

| オンライン取引 | |

|

|

| 債券のお取引について |

|---|

|

債券取引には下記のようなリスクがあります。

商品ごとに「契約締結前交付書面」「目論見書」「販売説明書」「商品内容説明書」などをお渡しいたしますので内容をよくご確認下さい。 表示の格付け業者が、無登録格付業者となっている場合、当該格付けは無登録格付となります。「無登録格付に関する説明書」を必ずご覧ください。 インターネット取引をご利用の場合、債券取引は現在お電話でのご注文となります。 |